Il Codice tributo indicato dal numero 3961 serve per pagare la TASI per la seconda casa, per i negozi, per gli uffici e per effettuare il ravvedimento operoso, nel caso non sia stato effettuato il pagamento in precedenza.

Il Codice tributo 3961 deve essere impiegato da tutti i contribuenti che devono effettuare il pagamento della TASI per la seconda casa, al fine di pagare il tributo previsto per i servizi del Comune indivisibili. Questo codice dev’essere impiegato solo per locali commerciali e solo per pagare la seconda casa, ma anche per versare l’acconto della TASI, il saldo o per pagare il tutto in un’unica soluzione.

Come pagare la TASI con il tributo 3961

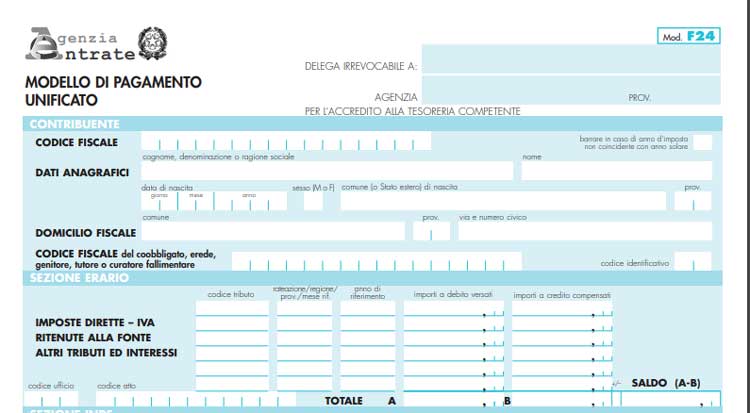

Il tributo 3961 può essere utilizzato e pagato in diverse modalità, sia con modello F24 semplificato sia normale. Solitamente il modello F24 per il pagamento della TASI è la modalità principale per effettuare il pagamento dell’imposta sui servizi indivisibili del Comune, per pagare tutto entro la scadenza preposta.

I contribuenti possono scaricare gratuitamente il modello F24 della Tasi, anche dal sito dell’agenzia delle Entrate. Se si effettua il download dall’agenzia delle entrate questo dev’essere compilato a penna e successivamente utilizzato per il pagamento mediante Servizio Postale o Bancario.

La Tasi con modello F24 editabile, invece, può essere compilato direttamente online dal proprio PC attraverso il l’Home Banking del proprio Istituto di Credito. I dati si devono inserire digitalmente, attraverso il codice fiscale del cliente oppure con il codice fiscale dell’azienda a cui è intestata la proprietà.

Dopo averlo compilato online con il codice tributo 3961 è possibile utilizzare il modello per il pagamento, o direttamente mediante l’Home Banking, oppure si può compilarlo, stamparlo e poi pagarlo negli uffici preposti.

Se scegli di utilizzare il modello F24 in formato PDF, non puoi compilarlo online, ma puoi esclusivamente stamparlo e poi compilarlo a penna. Il modello online con campi ridotti, in versione semplificata può essere impiegato per il pagamento dei tributi in compensazione e per effettuare il ravvedimento operoso.

Quali sono i codici tributo d’applicare per il pagamento della TASI e per altri servizi

Il codice tributo relativo con il numero 3961, prevede il pagamento della tassa per la seconda casa, il codice dev’essere impiegato per la compilazione del modello e successivamente lo si può utilizzare per il pagamento ed essere in linea con le tasse. Come abbiamo già affermato, il codice 3961 può essere impiegato anche per altri fabbricati adibiti ad uso commerciale.

Il codice tributo per il pagamento della TASI cambia a seconda della proprietà che si ha in possesso:

- Codice tributo 3958: dev’essere pagato per i servizi indivisibili per l’abitazione di proprietà e le sue pertinenze.

- Il codice tributo 3959, dev’essere utilizzato per pagare la tassa per le aree adibite ad uso strumentale

- Con il codice 3960 lo si deve utilizzare per pagare la TASI per le aree adibite alla fabbricazione

Gli enti pubblici, devono impiegare invece altri codici per la compilazione della TASI nel 2018, questi prevedono:

- Il codice 374E per i fabbricati rurali che vengono impiegati ad uso strumentale

- Il codice 375 E per le aree considerate fabbricabili

- Il 376 E dev’essere impiegato per fabbricati differenti da quelli canonici

- Il 377 E per pagare gli interessi della TASI

- Il 378 per pagare le sanzioni previste dalla TASI

Come compilare il modello F24

Il modello F24 dev’essere impiegato e utilizzato per il pagamento della relativa tassa nel 2018. Il contribuente deve provvedere dunque alla compilazione del modello, e successivamente bisogna indicare come abbiamo illustrato il giusto codice tributo a seconda del fabbricato per il quale pagare la TASI.

Naturalmente il modello F24 dev’essere compilato esattamente in ogni suo campo per essere valido e per riuscire a far sì che le causali del versamento, e il pagamento stesso arrivino correttamente all’Agenzia delle Entrate.

Durante la compilazione del Modello F24, il codice Tributo 3961, dev’essere indicato nella relativa sezione dedicata ai tributi locali e al pagamento dell’IMU. Inoltre, a corrispondenza del codice tributo è necessario anche indicare la somma indicata nella colonna per gli importi a debito versati.

Nello spazio in cui bisogna segnalare il codice ente, chi si appresta a pagare il modello, deve indicare il codice catastale previsto dal Comune nel quale è locato l’immobile. Nello spazio con indicazione “Ravv.” È necessario invece barrare l’indicazione per effettuare il ravvedimento operoso.

La relativa indicazione Acc, dev’essere barrato solo nel caso in cui si stia fornendo solo un acconto per l’imposta. Invece, se si sta pagando solo il saldo, allora bisogna barrare lo spazio relativo al saldo finale.

Infine, nel caso in cui il pagamento della Tasi avviene in un’unica soluzione, allora sul modello F24 bisognerà barrare la relativa casella, che prevede il pagamento della rata in un’unica soluzione.

Come calcolare la TASI

Il codice tributo 3961 può essere impiegato per il pagamento della TASI della seconda casa e degli immobili adibiti per la locazione commerciale. Per il calcolo dell’importo da pagare con questo codice tributo è necessario: rivalutare la rendita catastale del 5% e poi bisogna dunque moltiplicarla per il suddetto coefficiente per le seconde case, per i negozi e altri immobili adibiti al commercio.

Al risultato che si ottiene, è necessario poi applicare l’aliquota della Tasi per la seconda casa, anche questa viene scelta dal comune nel quale è locato l’immobile. Dunque se risiedete a Roma, ma avete una seconda casa a Milano, allora dovrete pagare la Tasi con l’aliquota di Milano e non di Roma.

Le quote per l’aliquota per la Tasi nel 2018, è possibile che cambino da un anno all’altro, in quanto i contribuenti devono versare tale somma, in base a ciò che decide il Comune di residenza. Per l’anno in corso, i comuni possono aumentare l’aliquota per la seconda casa, non oltre l’11,4%, quindi la maggiorazione della Tasi non può essere superiore al 10,6 x 1000 + lo 0,8 di maggiorazione della Tasi.

Il versamento della Tasi dev’essere effettuato entro il 18 giugno, oppure entro il 17 dicembre nel caso si opti per la rateizzazione della tassa.